2020清华五道口全球金融论坛 ▎凯丰投资高滨:财富管理的困境——专家的泡沫不能违逆百姓的常识

新冠疫情的冲击对中国乃至全球经济都产生了深刻长远的影响。在全球一体化时代,如何防止疫情短期冲击可能带来的经济长期低迷,成为世界各国日益凸显的难题。

5月16日,在“金融战役,共克时艰”2020清华五道口全球金融论坛上,凯丰投资首席经济学家高滨带来了《财富管理的困境——专家的泡沫不能违逆百姓的常识》的专题分享。高滨探讨了在低利率水平下财政空间的有限性,以及在专家的行为与老百姓的常识相悖的情况下,我们该如何改变自己的投资行为。本文为高滨演讲实录。

演讲实录

首先感谢五道口全球金融论坛的邀请,也感谢各位朋友前来聆听。今天我想分享的内容是财富管理的困境,也就是为什么专家的泡沫不能违背老百姓的常识,以及在滔天的货币洪水面前,我们应该如何管理财富。

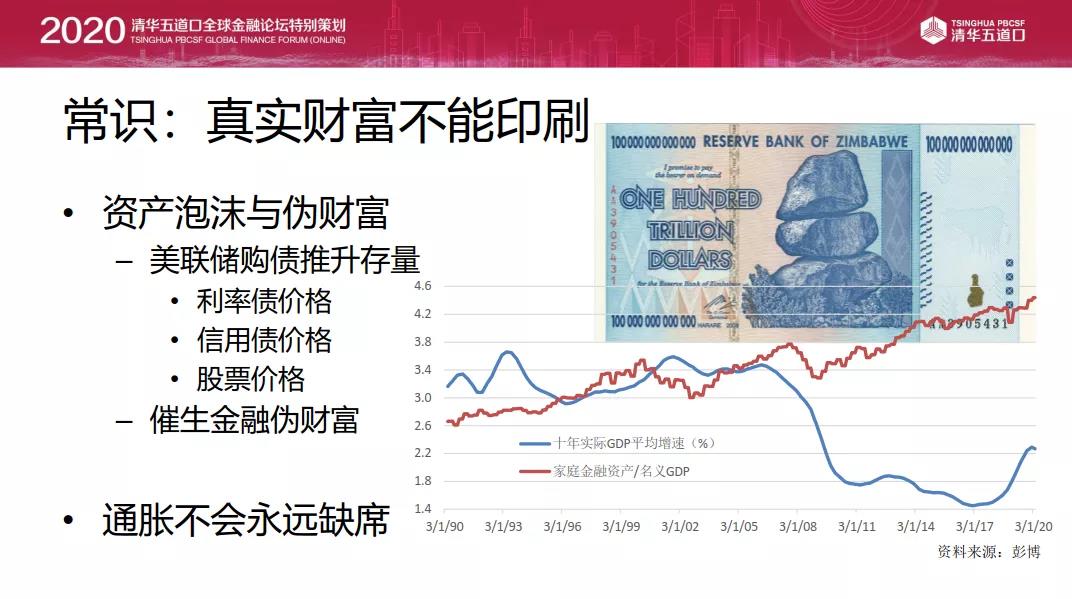

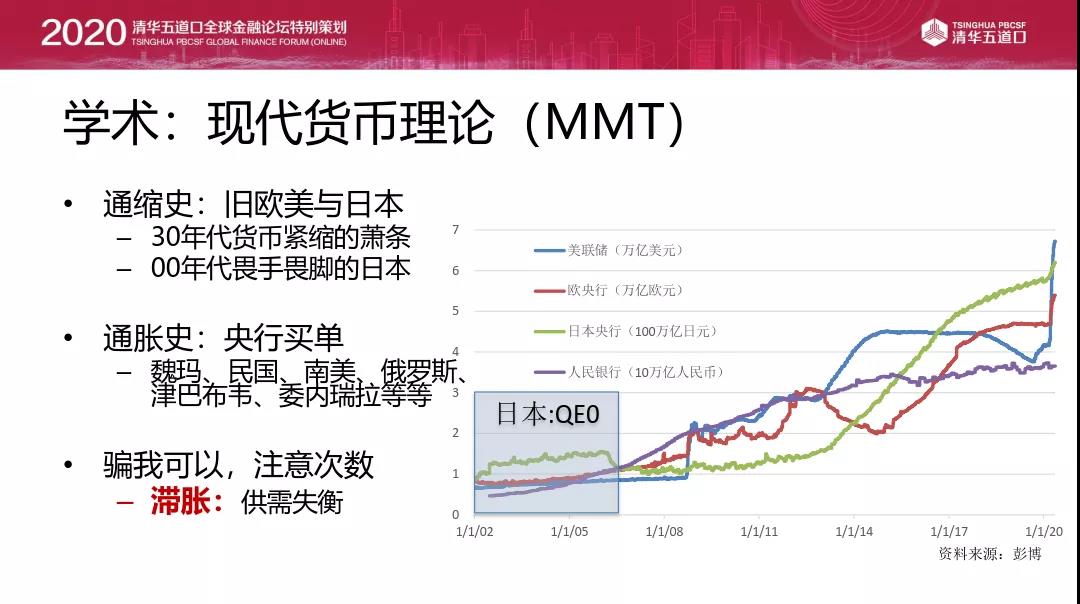

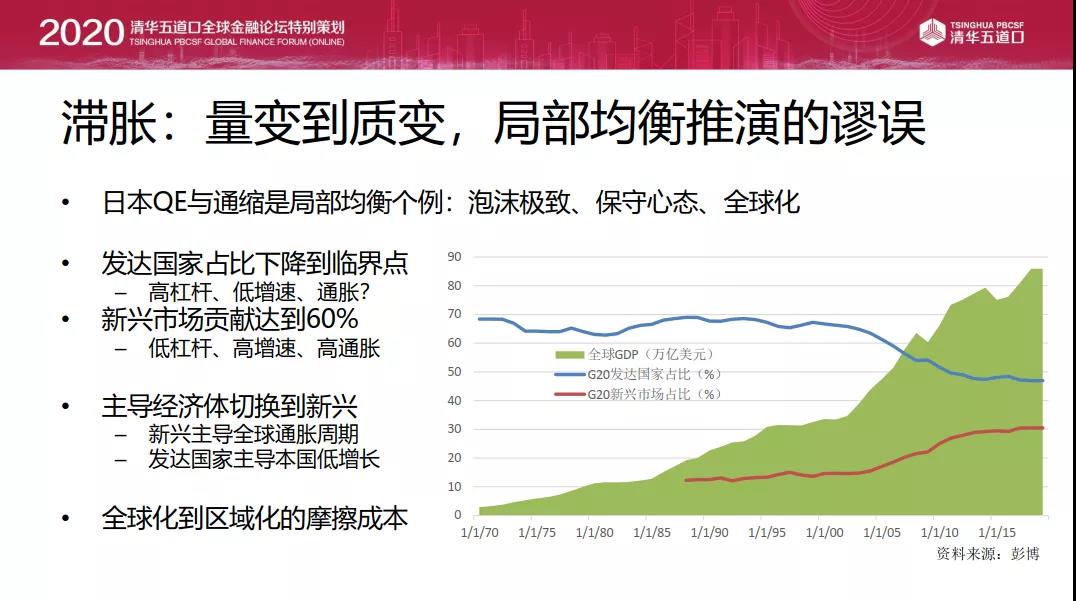

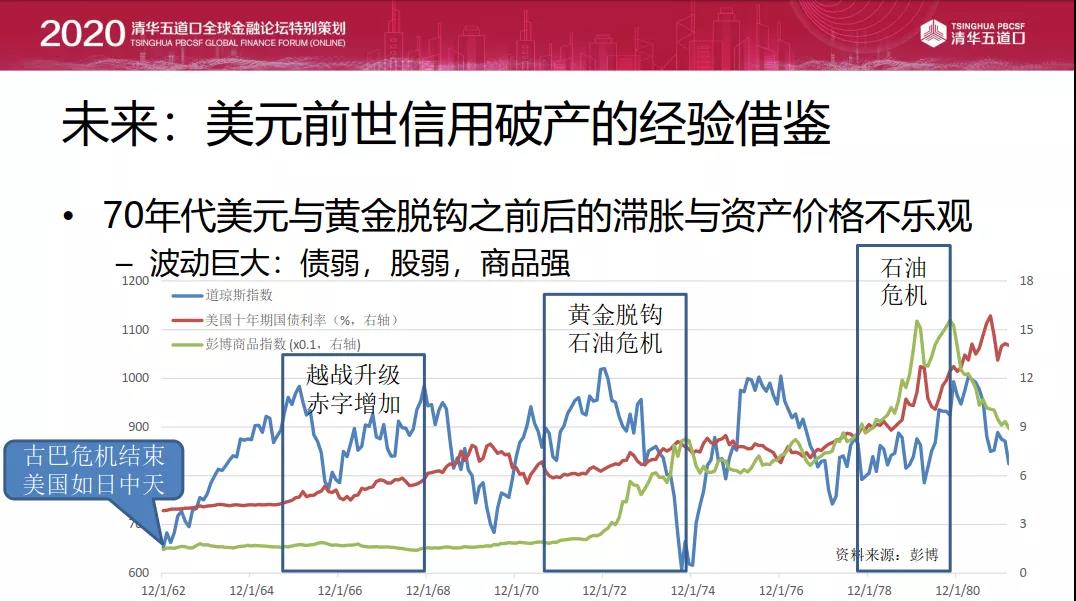

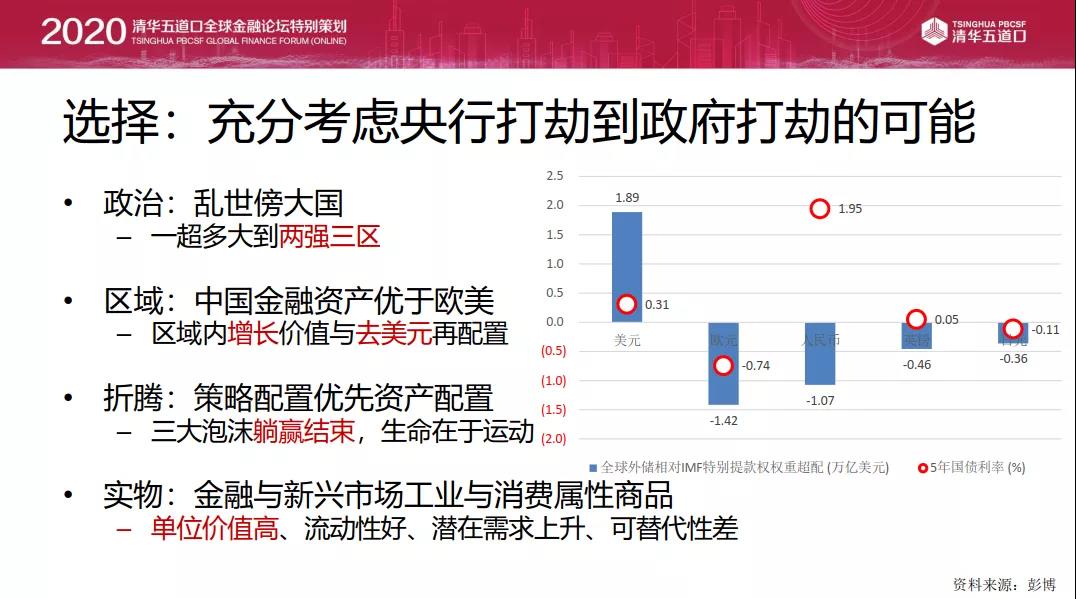

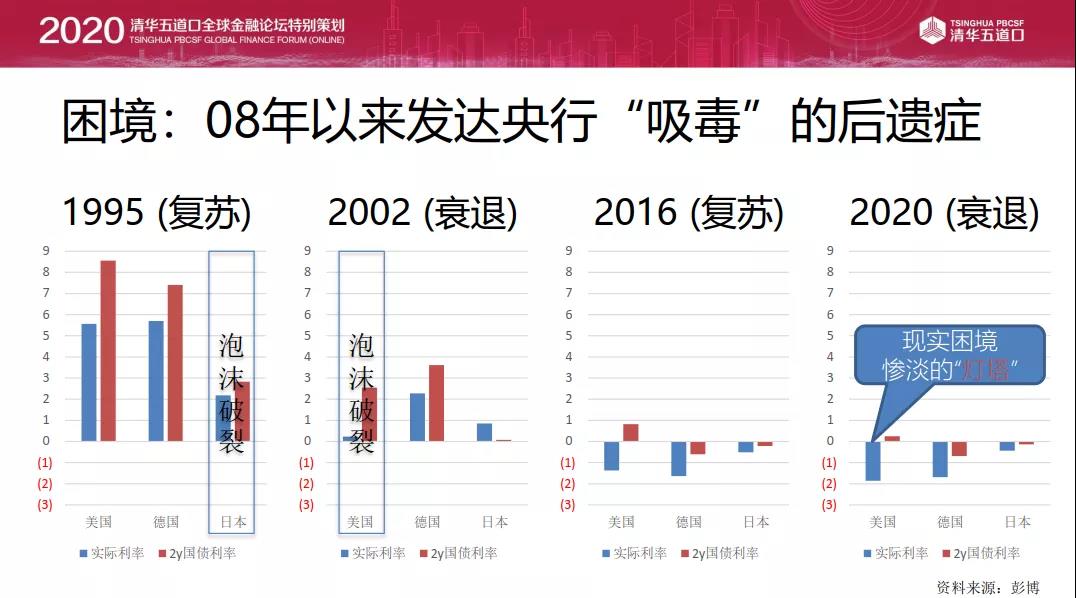

首先来看现代财富管理所处的困境。 传统的金融理论都会把国债利率作为回报的标杆,或者说是“灯塔”。国债利率标杆具有周期性,在经济好的时候可能会比较高,经济差的时候就会比较低。这与央行的政策有关,也与大家对未来的预期很有关系。 回顾历史,我们可以看到在2008年金融危机前,即使在经济比较差的时候,市场的利率也还是有一定收益空间的,不管是名义利率还是实际利率。 在1995年复苏的时候,美国的两年期名义利率大约为8%,德国大约为7%,他们两国的实际利率大约在5%至6%之间。而当时虽然日本的泡沫已经破灭,其两年期国债名义利率仍然接近3%,实际利率接近2%。 到2002年,经济来到谷底,当时美国的情况比较差,网络股泡沫刚刚破灭。00年到02年美联储降息幅度也比较打,到02年两年的利率平均为2%左右,实际利率接近于0,在美国经济衰退的时候实际利率还算合理。而欧洲情况要好一些,因为受泡沫的影响没那么大,德国的实际利率有2%左右。这个时间点日本已经进入量化宽松,名义利率降为0了,因为在2000年日本已经陷入深度衰退。但由于日本本身通缩,所以实际利率还有1%左右。 那这一轮危机为什么冲击这么严重?都说没有想到疫情发展到现在的情况,是外在的。但是我们应该想到在上一轮复苏的时候,全球早就应该加息,加到至少实际利率充分为正。 而事实情况是什么呢?早在2016年,全球经济都已经在复苏了,到2017年达到顶点。在当时耶伦做美联储主席的时候,加息速度如蜗牛一般非常缓慢。但在全球都已经在复苏的背景下,核心通胀率都在2%左右的水平,美国的名义利率不到1%,欧洲为负,日本也为负,他们的实际利率都在-1%至-2%之间。 因为上一轮复苏,央行都没有把货币政策常态化,基本维持了2008年以后危机状态的货币政策,那么这一轮在疫情冲击下,基本上就没有政策空间,只好靠其他一些非常规的手段。 现在应该怎么办? 常识告诉我们,真实的财富应该是劳动创造的,而不是印刷出来的。但是过去几年全球很多人都很羡慕美国的投资者,觉得美国投资很容易,股票永远涨,债券也永远涨,股债双牛使得美国家庭的金融财富迅速地累积了起来。 通过上图红色的线,我们可以看到,美国家庭的金融财富除以美国名义GDP,在2009年危机低点时不到3.4,现在已经达到了4.5。就是说,美国家庭金融财富(不包括房地产)增长比名义GDP增长高很多。而在同一过程中,美国实际GDP增长的10年平均大幅下降了一个台阶。虽然近两年略微反弹一点点,但疫情因素考虑过后,未来会比以前的低点还要低。在过去增速下滑、未来增速也看起来很不乐观的情况,同时又债台高筑的背景下,美国家庭金融财富的累积越来越高。这个趋势是违背常识的。 那么这个财富怎么创造出来的呢? 应该说这个额外财富主要是美联储通过大量的货币宽松创造来的。通过大量购买美国国债,使得美国利率债价格上升。企业、金融机构再以低利率成本购买信用债,导致信用债的价格上升,企业再通过回购去购买股票,带动个人于其他机构追逐带来美国股票价格也上升。结果就是利率债、信用债、股票三个本身就有巨大存量的资产价格同步上升,通过中央银行大幅加杠杆带动市场情绪创造了财富,这其实是一种伪财富。 这种伪财富可以玩多久?核心在于是否会有通胀。现在外部疫情冲击,政府不仅不反思过去的问题,反而是变本加厉,迅速推出无限量宽,同时借学者和利益代言人之口,大肆宣传现代货币理论(MMT)。 那么通胀是否永远会缺席?现在货币理论的学术是否能够战胜我们的常识? 如果我们把常识与学术做个简单的对比,那么其实结论是不言而喻的。 常识告诉我们,钞票发多了会变得连手纸都不如。但现在似乎通胀并不是很高,所以如果要理解为什么货币超发不会变成手纸,就需要在理论上学习资产通缩陷阱、老龄化、潜在增速下滑、资产负债表衰退等等一大堆名词与概念。这些名词和概念都是经济学理论的一部分,无所谓对错,都可以用来指导对未来做出判断。问题在于,如果要用这些理论来预测未来通缩,也就是说把通缩当作大概率事件是不适当的,因为需要复杂理论解释的事情通常是小概率事件。 我们知道牛顿力学和爱因斯坦的相对论都是对的,前者很“常识”后者很“学术”。但在日常生活中,我们肯定会去用牛顿力学,而不是用爱因斯坦的相对论。我们判断一件简单的事情,大概率牛顿力学的结论是对的,而不是相对论的结论(严格来见,正确应用相对论当然结论也是对的)。 现在的情况其实有点类似,因为学术可以被讲的云山雾罩,发达国家政府现在又极为缺钱,于是财政货币化的现代货币理论堂而皇之地大肆流行。政府为了加深我们理解,还找到两个很好的案例 -- 90年代以来的日本和90年前的大萧条,说如果经济不好必然会出现通缩,所以可以放心印钱不用担忧。我们还注意到,在推销的过程中,政府的经济学家和政府首脑最积极。比如川普就非常积极地推销负利率,推销无节制放水,政府大规模刺激和央行拼命印钱。而央行的经济学家相对谨慎一些,而校园的学者比较两极分化。 在复杂的“相对论”与 “量子论” 经济理论之前,我们认为回归牛顿常识经济比较重要。常识告诉我们,水能载舟亦能覆舟,它取决于水量的大小。金融体系是一个非常复杂的体系,最怕的就是把小幅的扰动做线性外推。 回顾历史,可以看到2000年以后的日本是通缩的,但它的量化宽松是非常小的,我们把它叫做QE0。把日本2001至2006年的量化宽松于紧缩周期,对比2008年以后的作为,那就是从滴灌变成了开闸泄洪。MMT相当于水库炸坝,给发达国家带来的最大的可能不是繁荣,而是滞胀。 担忧滞胀首先是因为量化宽松的20年历史中,日本的通缩是局部均衡。日本的泡沫比较极致,同时日本人的心态比较保守,当时又有全球化,中国对外输出通缩。所以日本的经验是小幅扰动,无法外推到一般均衡下的通缩。 但未来情况会非常不一样,未来发达国家的量宽不是局部的均衡,而应该是全面的均衡。发达国家在全球的经济占比越来越低,在G20中发达国家占比已经低于50%。而新兴市场国家占比已经超过30%,全球所有新兴市场加在一起占比超过50%,从增量角度来讲,新兴市场对GDP增速的贡献甚至达到60%以上。 未来全球经济周期的主导,很有可能从发达国家切换到新兴市场国家。通常新兴市场国家的增速比较高,通胀压力也比较大。如果全球的未来由新兴市场国家主导通胀,而发达国家增速又比较低,那么很多国家就可能变成滞胀的状态,特别是发达国家更容易滞胀。这里面,去全球化区域化增加的摩擦成本,也容易带来发达国家的滞胀。 如果滞胀,我们投资应该如何投资?历史上有没有可以借鉴的经验? 幸运的是历史上有,70年代美元信用破产的时候。62年古巴危机结束后,美国也是如日中天,然后有了几年的大牛市,后来有越战打爆财政,被迫黄金脱钩,美元贬值原油危机带来高通胀,赤字叠加通胀利率就飞了。在这20年的整个过程中,表现最好的资产是商品。商品是个大牛市,债券是个大熊市。债券利率一路上升到80年代初,而在这个时间段,长期持有股票是不赚钱的,20年震荡。 那么,在现在利率水平已经很低、很难再下降的时候,“灯塔”比较暗淡,存在滞胀威胁,未来你应该如何管理财富? 不幸的是未来的财富并不好管理。这是一个真实的结论,因为现在央行通过负利率在打劫,打劫所有的存款人。现在不只实际利率是负的,名利利率也是负的,这是央行的一个财富转移,从存款人的财富转移给借款人的财富。MMT的贩卖者会说没有通胀就应该政府发债央行买单,等通胀起来结束MMT就是了。问题是:如果上一轮经济复苏的时候,虽然美联储做了一定的远远小于计划的紧缩,欧央行日本央行甚至都没有退出上一轮危机状态的货币政策,当他们于政府勾结起来一起推动MMT,而经济依然不死不活但通胀高企时,他们可能退出吗?结果就是通胀更猛烈。 不幸的是未来政府在通胀驱动利率攀升更加缺钱之后很有可能通过税收再一次打劫。 但是我们没有办法改变政府的行为。在不改变政府行为的条件下,只能改变自己的投资行为。我想到四点与大家分享。 第一,经过40年快速全球化之后,未来大概率去全球化,中美的矛盾是非常深刻的,中期无解。政治上,乱世应该傍大国,要么在美国,要么在中国。全球会从一超多大的格局变成两强三区的格局。两强是中美,三区是美洲亚太欧洲时区。在这个情况下,中国、美国肯定是最好的。欧洲非常麻烦。 第二,在中、美之间,在区域上面的选择上,未来我认为中国的金融资产表现会优于美国的金融资产。核心在于,中国以及中国所影响区域未来的增长,应该是远远高于美国的。这是第一个增长的要素。 去全球化,就一定会去美元化。这是第二个全球资金再配置的要素。在上图右边部分,我们通过分析全球的外汇储备配置占比减掉该货币在IMF的特别提款权的占比,来看哪个货币特别超配,哪个货币又特别低配。美元资产存在2万亿美元超配,欧元资产存在1.4万亿美元低配,人民币资产存在1万多亿低配。另外两个低配的货币是日元与英镑,约7000亿美元的规模。这之外还有一些其他货币的资产被高配了,比如澳元、加元等,约几千亿美元的规模。 在利率水平上,人民币的利率是远远高于其他几个国家的利率的。全球去美元化再配置的过程中,人民币会大幅受益。所以在未来,人民币资产其实应该是一个优质资产,而不是很多人认为的人民币会大幅贬值。在去美元化这个过程中,在全球化向区域化转移资产再配置的过程中,我认为中国以及亚太失去的金融资产优于欧美。 第三,因为我们处于全球大变局中,过去40年的投资经验对我们而言意义都不大,因为任何一个美国的基金经理人在阐述历史业绩多好时,其绝大部分业绩来源都是过去40年美股本身的大幅上涨。债券基金经理也是如此,充分享受了美国10年国债利率从82年的15%下降到0的超级大牛市,这个过程中,美国基金很容易拿出很好的业绩。 但现在初始条件不一样了,现在初始条件是利率为0,美股大幅高估,未来的业绩其实在于“折腾”。过去“躺赢”享受的三大坚硬的泡沫,美股、全球发达国家的债券和中国的房子,几乎都已结束或接近尾声,未来的投资收益来自于“折腾”。 生命在于运动,未来投资策略配置优先于资产配置。过去你买几个资产躺在那就行了,而未来你可能需要折腾。要努力寻找与准确判断宏观主题与股票题材,在更加专业的题材类经理间切换或者投资更懂得周期与多类资产的投资经理,自主判断市场趋势,但让专业投资者帮助你规避不必要的单一资产或者个股风险。这种专业投资者的配置说穿了,是你的策略配置,而不是资产配置。 第四,全球大规模发钞最后结局一定是通胀,通胀最好是拿实物资产。 未来我们相信新兴市场国家还是要吃穿,要发展基建,要买空调、冰箱、洗衣机、汽车等。现在所有的工业属性的商品都跌幅很大,比如原油、原油相关的化工品,有色工业金属等。在未来全球货币超发这么多的情况下,单位价值高、流动性好、有新兴市场潜在需求、可替代性差、没有经济规模的实物商品,应该成为最好的配置之一。但商品的投资所需要的专业知识远超股票债券,近期“原油宝”的风险就是一个明证,多单在结算日的大幅亏损最主要的原因并非油价下跌,而是多单本身一直就存在一个需要专业知识理解的换仓的损失与逼仓的风险。 最后,疫情肆虐封城之中我们似乎一下子多了很多时间。我建议大家多思考、多交流、多怀疑,怀疑过去的投资模式。而在财富管理的过程中,少外推、多演绎。少投资“巴菲特”与ETF,多寻找“西蒙斯”(著名数学家与量化投资经理)与“索罗斯”。在这里祝大家能跑赢CPI,跑赢全球央行的印钱速度,让常识战胜为利益代言的“伪”学术。谢谢大家! 5月16日,2020清华五道口全球金融论坛成功举办、圆满闭幕。本次论坛以“金融战疫,共克时艰”为主题,以演播室在线直播形式,云端连线全球政、商、学界精英,名家汇集,论道金融,共同探讨了新冠肺炎疫情影响之下中国和世界经济金融的当下和未来。清华大学校长邱勇、中国金融学会会长周小川,全国政协委员肖钢,清华大学国家金融研究院院长朱民以及2001年诺贝尔经济学奖得主Michael Spence等大咖都参与本次论坛并发表了主旨演讲。